Статья 212. Особенности определения налоговой базы при получении доходов в виде материальной выгоды

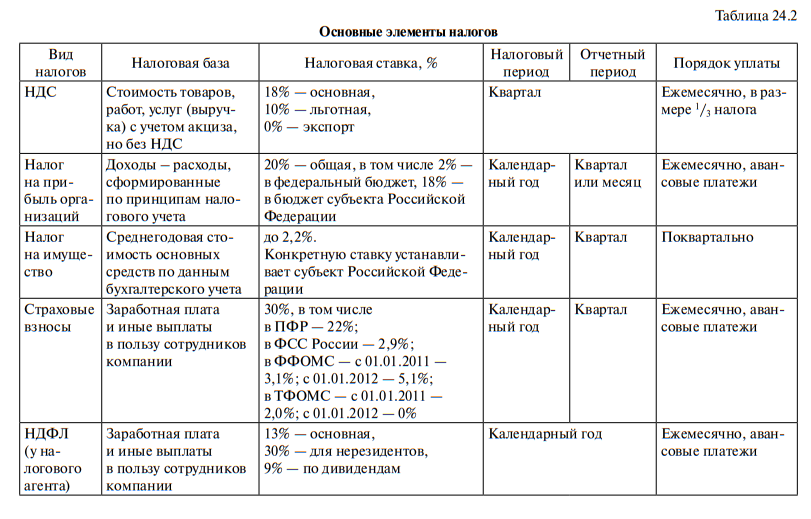

Не признается доходом налогоплательщика, полученным в виде материальной выгоды, полученной от экономии на процентах за пользование налогоплательщиком заемными кредитными средствами, полученными от организаций или индивидуальных предпринимателей, независимо от соблюдения условий, указанных в абзацах втором и третьем настоящего подпункта:. Материальная выгода, полученная от экономии на процентах за пользование кредитными средствами в части, относящейся к средствам, предоставленным на условиях государственных программ, в случае, если сумма процентов за пользование кредитными средствами, выраженными в рублях, исчислена исходя из двух третей минимального значения ключевой ставки Центрального банка Российской Федерации из действовавших на дату заключения налогоплательщиком договора о предоставлении кредитных средств в случае изменения ставки процентов по такому договору - на дату последнего такого изменения и на дату фактического получения налогоплательщиком дохода, превышает сумму процентов, исчисленную исходя из условий договора, признается доходом налогоплательщика в части разницы между суммой процентов, исчисленной исходя из ставки, предусмотренной соответствующей государственной программой, и суммой процентов, исчисленной исходя из условий договора;. При получении налогоплательщиком дохода в виде материальной выгоды, указанной в подпункте 1 пункта 1 настоящей статьи, налоговая база определяется как:. Налоговая база по доходу в виде материальной выгоды, указанной в абзаце девятом подпункта 1 пункта 1 настоящей статьи, определяется как превышение суммы процентов за пользование заемными кредитными средствами, исчисленной исходя из ставки, предусмотренной соответствующей государственной программой, над суммой процентов, исчисленной исходя из условий договора;. Определение налоговой базы при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных кредитных средств, исчисление, удержание и перечисление налога осуществляются налоговым агентом в порядке, установленном настоящим Кодексом. При получении налогоплательщиком дохода в виде материальной выгоды от приобретения товаров работ, услуг , указанной в подпункте 2 пункта 1 настоящей статьи, налоговая база определяется как превышение цены идентичных однородных товаров работ, услуг , реализуемых лицами, являющимися взаимозависимыми по отношению к налогоплательщику, в обычных условиях лицам, не являющимся взаимозависимыми, над ценами реализации идентичных однородных товаров работ, услуг , налогоплательщику.

Организации нередко одалживают работникам денежные средства. Причем зачастую заем является беспроцентным или предоставляется под проценты более низкие, чем ставка рефинансирования, установленная Банком России. В пункте 1 статьи Налогового кодекса предусмотрено, что при исчислении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, в том числе в виде материальной выгоды, определяемой по статье НК РФ. Один из видов подобных доходов — материальная выгода от экономии на процентах за пользование налогоплательщиком заемными кредитными средствами, полученными от организаций или индивидуальных предпринимателей подп. Эта ставка предусмотрена для налогоплательщиков — налоговых резидентов РФ. Федеральным законом от

- Не признается доходом налогоплательщика, полученным в виде материальной выгоды, полученной от экономии на процентах за пользование налогоплательщиком заемными кредитными средствами, полученными от организаций или индивидуальных предпринимателей, независимо от соблюдения условий, указанных в абзацах втором и третьем настоящего подпункта:.

- Энциклопедия судебной практики Налог на доходы физических лиц. Особенности определения налоговой базы при получении доходов в виде материальной выгоды Ст.

- Поиск по сайту Поиск по сервисам Поиск по документам. Главная страница Новости Новости налогового законодательства.

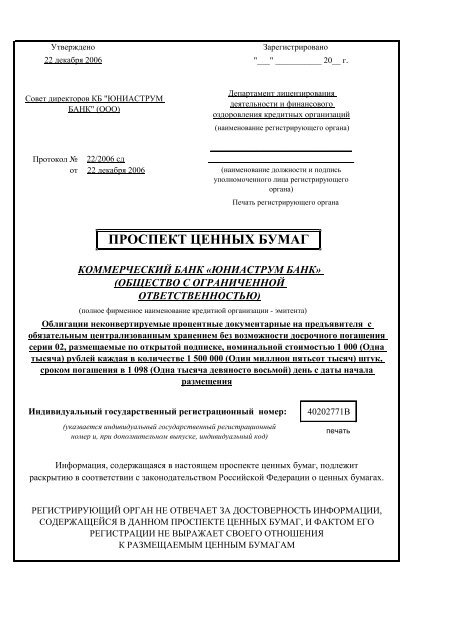

НК РФ Статья Особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами. Федерального закона от При определении налоговой базы по доходам по операциям с ценными бумагами и по операциям с производными финансовыми инструментами учитываются доходы, полученные по следующим операциям:. Федеральных законов от При этом для целей настоящей статьи отнесение ценных бумаг и производных финансовых инструментов к обращающимся и не обращающимся на организованном рынке ценных бумаг осуществляется на дату реализации ценной бумаги, производного финансового инструмента, включая получение суммы вариационной маржи и премии по контрактам, если иное не предусмотрено настоящей статьей.

.png)